Powszechne jest przekonanie, że kredyt na zakup nieruchomości można uzyskać szybko, posiadając odpowiednie zarobki, nieobciążony rachunek oraz pozytywną historię w BIK-u. Chociaż wnioski kredytowe teoretycznie powinny zostać rozpatrzone przez większość banków w terminie do 30 dni, czas ten przedłuża się często z winy samych kredytobiorców.

Powszechne jest przekonanie, że kredyt na zakup nieruchomości można uzyskać szybko, posiadając odpowiednie zarobki, nieobciążony rachunek oraz pozytywną historię w BIK-u. Chociaż wnioski kredytowe teoretycznie powinny zostać rozpatrzone przez większość banków w terminie do 30 dni, czas ten przedłuża się często z winy samych kredytobiorców.

Powszechne jest przekonanie, że kredyt na zakup nieruchomości można uzyskać szybko, posiadając odpowiednie zarobki, nieobciążony rachunek oraz pozytywną historię w BIK-u. Chociaż wnioski kredytowe teoretycznie powinny zostać rozpatrzone przez większość banków w terminie do 30 dni, czas ten przedłuża się często z winy samych kredytobiorców.

Eksperci Związku Firm Doradztwa Finansowego zwracają uwagę, by dokumenty kompletować skrupulatnie i z należytą dokładnością. W przeciwnym razie czas uzyskania kredytu może opóźnić się nawet o ponad miesiąc.

Z „check listą” łatwiej

Aby uniknąć podstawowych błędów przy staraniach o fundusze na wymarzoną nieruchomość, należy poświęcić sporo czasu i uwagi na przygotowanie wymaganych dokumentów. – Każdy bank posiada własny zestaw wymogów. Różny jest również czas rozpatrywania wniosków o kredyt. Dlatego kompletowanie dokumentacji warto przeprowadzać we współpracy z profesjonalnym doradcą finansowym, który ułoży tzw. „check listę” - spis niezbędnych dokumentów i zaświadczeń dla konkretnego banku, dostosowany do rodzaju transakcji oraz sytuacji klienta – radzi Leszek Zięba, Aspiro, ZFDF.

Lista wymagań może zostać podzielona na trzy części: dokumenty osobiste, dokumenty dotyczące dochodów oraz dokumenty związane z kredytowaną nieruchomością. Istotne jest jednak, aby pamiętać, że zaświadczenia o dochodach, wyciąg z konta czy odpis z księgi wieczystej mają jednomiesięczny okres ważności.

Jak zgodnie przyznają eksperci ZFDF, błędy zdarzają się jednak wielu kredytobiorcom. Warto więc skorzystać z doświadczenia doradców, by uniknąć niepotrzebnych kłopotów. – Klienci najczęściej zapominają o wypełnieniu szczegółowych danych na wniosku i załącznikach, które mogą wydawać się im mało ważne, jednak dla banku są bardzo istotne – zauważa Zięba. – Należy również zwrócić szczególną uwagę na wszelkie podpisy pod oświadczeniami oraz potwierdzenia przez doradcę zgodności kopii przedłożonych dokumentów z oryginałem. Niestety do dokumentacji często dołączane są nieaktualne dokumenty oraz niedokładne kosztorysy. Każdy z tych błędów może spowodować nie tylko opóźnienie, lecz nawet konieczność rozpoczęcia całej procedury analizowania aplikacji kredytowej od początku – dodaje.

Podwójnie kosztowne błędy

Gdy wniosek został już złożony, każdy błąd lub brak w dokumentacji skutkuje zawieszeniem procesu decyzyjnego. – Banki zazwyczaj umożliwiają korektę nieprawidłowości, jeśli nastąpi w ciągu kilku dni od ich wykrycia. Część informacji można uzupełnić w formie oświadczenia, inne mogą wiązać się z koniecznością wysłania poprawionego dokumentu na nowo. Banki w swoich procedurach stosują okresy ważności poszczególnych dokumentów, np. 30 lub 60 dni od popisania wniosku kredytowego czy 30 dni dla zaświadczenia o dochodach. Po uzupełnieniu brakujących lub przeterminowanych dokumentów, proces kredytowy jest kontynuowany – wyjaśnia Dorota Binich, Expander, ZFDF.

Brak spełnienia bankowych wymogów formalnych w konsekwencji może nawet spowodować rozpoczęcie procesu weryfikacji od początku. To z kolei zupełnie niepotrzebnie wydłuża czas oczekiwania na pieniądze. – Należy również podkreślić, że zaniedbania po stronie potencjalnego kredytobiorcy mogą skutkować nawet odmową udzielenia kredytu. Jeśli klient opieszale uzupełnia dokumenty może też wygasnąć ważność wniosku lub decyzji, czy upłynąć termin przeznaczony na podpisanie umowy kredytowej – ostrzega Dorota Binich.

Zakup wymarzonej nieruchomości to często jedna z najważniejszych decyzji w życiu. Dlatego przed złożeniem niezbędnych dokumentów, konieczna jest ich dokładna weryfikacja, zarówno pod względem merytorycznym, jak i formalnym. – Obecnie dokładność jest podwójnie istotna. Może się bowiem okazać, że opóźnienia przedłużą proces weryfikacji wniosku o kredyt do stycznia, a wtedy obowiązkowy minimalny wkład własny będzie już dwukrotnie większy – konkluduje Zięba.

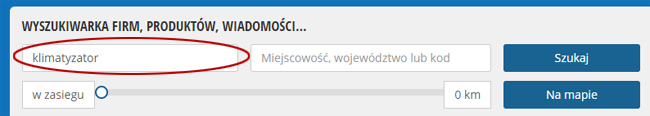

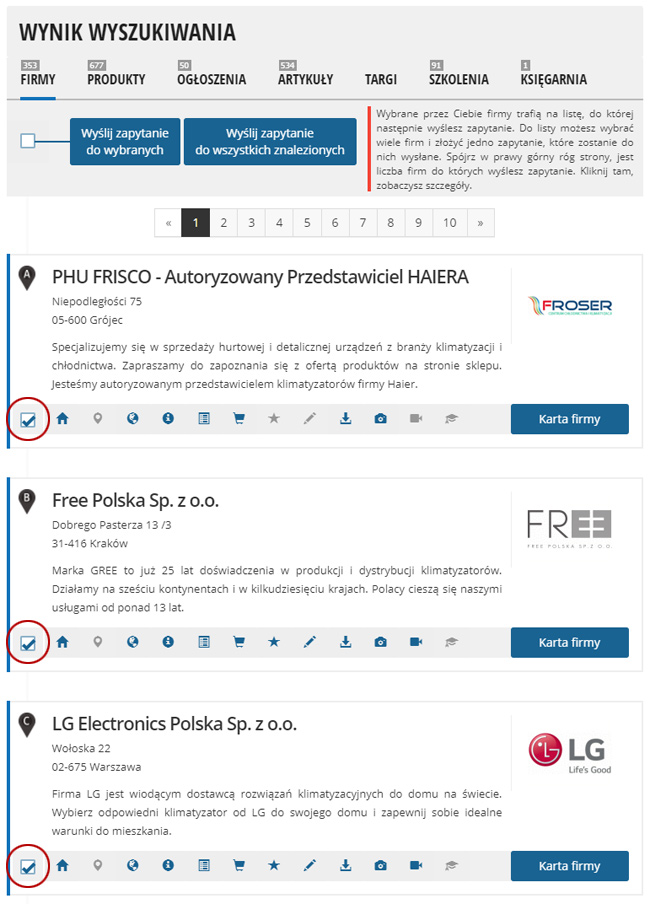

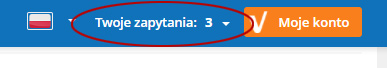

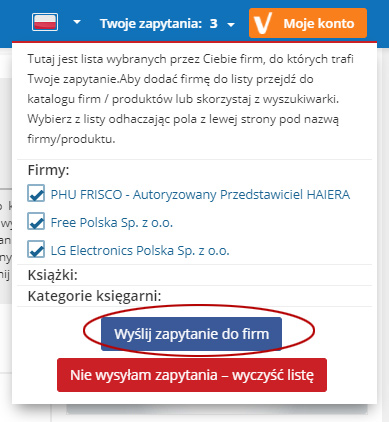

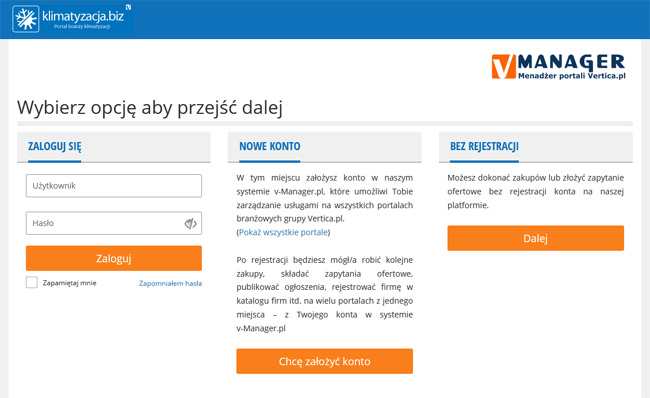

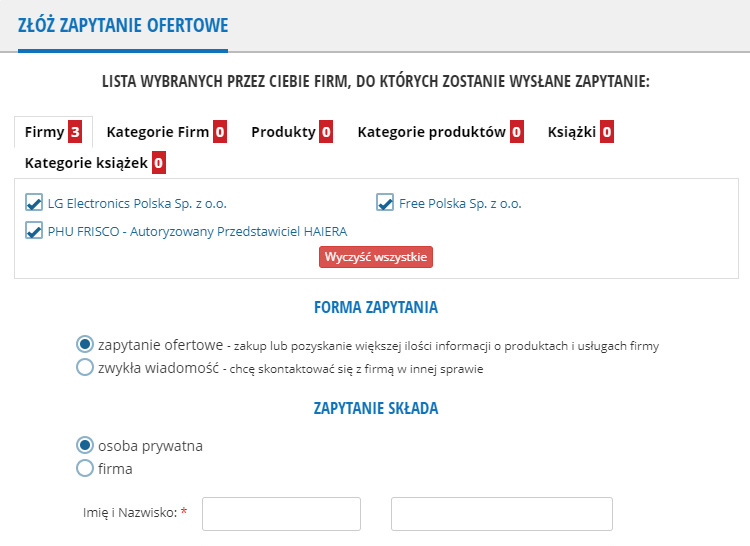

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Powszechne jest przekonanie, że kredyt na zakup nieruchomości można uzyskać szybko, posiadając odpowiednie zarobki, nieobciążony rachunek oraz pozytywną historię w BIK-u. Chociaż wnioski kredytowe teoretycznie powinny zostać rozpatrzone przez większość banków w terminie do 30 dni, czas ten przedłuża się często z winy samych kredytobiorców.

Powszechne jest przekonanie, że kredyt na zakup nieruchomości można uzyskać szybko, posiadając odpowiednie zarobki, nieobciążony rachunek oraz pozytywną historię w BIK-u. Chociaż wnioski kredytowe teoretycznie powinny zostać rozpatrzone przez większość banków w terminie do 30 dni, czas ten przedłuża się często z winy samych kredytobiorców.