W ostatnim czasie, za sprawą obniżek stóp procentowych, dostępność kredytów hipotecznych istotnie wzrosła.

W ostatnim czasie, za sprawą obniżek stóp procentowych, dostępność kredytów hipotecznych istotnie wzrosła. Jednak pomimo spadku oprocentowania i niższych cen nieruchomości wiele osób nadal nie może pozwolić sobie na wymarzone mieszkanie. Jak wskazuje Expander, ich sytuacje może poprawić nowa Rekomendacja S. Niestety oprócz poprawy zdolności kredytowej ma ona także zabronić udzielania kredytów osobom nie posiadającym wkładu własnego.

Obniżki stóp procentowych w naszym kraju spowodowały nie tylko spadek oprocentowania kredytów hipotecznych w złotych, ale także wzrost ich dostępności. Dla przykładu 4-osobowa rodzina z dochodem wynoszącym 8 tys. zł netto może dziś uzyskać kredyt na kwotę 708 tys. zł, czyli aż o 77 000 zł więcej niż 6 miesięcy temu. Można więc powiedzieć, że o kredyt jest dziś łatwiej niż jeszcze kilka miesięcy wcześniej. Nie oznacza to jednak, że kredyty są łatwo dostępne. Mimo znacznej poprawy sytuacji, wspomniana rodzina otrzyma nadal znacznie mniejszą kwotę niż np. na przełomie 2010/2011r., kiedy dostępna kwota kredytu w tym wypadku była wyższa o 25 000 zł. Najłatwiej o kredyt było jednak przed kryzysem, czyli na przełomie 2007/2008r. Wtedy część Polaków mogła liczyć na kwotę kredytu nawet o ok. 50% wyższą niż ta, jaką mogą uzyskać dziś.

Wiele osób zmuszonych jest czekać na dalszą poprawę zdolności kredytowej. Szansą dla nich jest jednak planowana zmiana Rekomendacji S, która ma zmienić sposób obliczania dostępnej kwoty kredytu. Obecnie, gdy zaciągamy kredyt na np. 30 czy 35 lat, bank musi policzyć, czy nasze dochody wystarczą do jego spłaty w ciągu 25 lat. To powoduje, że choć rata kredytu 30-letniego jest niższa niż 25-letniego, to wcale nie jest łatwiej go uzyskać. Potrzebne są bowiem do tego dokładnie takie same dochody.

Według nowych regulacji, okres 25 lat ma zostać podwyższony do 30. Gdy ktoś będzie chciał uzyskać kredyt na 30 lat, wystarczy że będzie go stać na spłatę rat. Tym samym, do uzyskania 30- czy 35-letniego kredytu wystarczą niższe niż obecnie dochody. Dostępna kwota kredytu powinna więc wzrosnąć i, przy założeniu zaciągania kredytu na 30 lat, powinna się zwiększyć o ok. 9%. Oznacza to, że osoba, która obecnie może otrzymać kredyt na 400 000 zł dostanie maksymalnie 436 000 zł.

Należy jednak dodać, że nowa Rekomendacja S ma również wprowadzić pewne zmiany, które części Polakom utrudnią dostęp do kredytów hipotecznych. Najgroźniejsza jest zapowiedź zakazania udzielania kredytów osobom nie posiadającym wkładu własnego. KNF chciałaby bowiem, aby osoby kupujące nieruchomość na kredyt posiadały przynajmniej 20% wkładu własnego. Oznacza to, że aby kupić mieszkanie o wartości 300 000 zł trzeba będzie posiadać 60 000 zł. Tak wysokie wymogi z pewnością uniemożliwiłyby bardzo wielu Polakom zakup własnego mieszkania. Dlatego na kredyt najprawdopodobniej będą mogły liczyć także osoby posiadające jedynie 10% wkładu, które dodatkowo zostaną zobligowane do opłacenia ubezpieczenia niskiego wkładu własnego. Niestety dla osób młodych, wymóg posiadania nawet 10% wkładu własnego może być, trudną do pokonania, przeszkodą.

Dla „świeżo upieczonych” małżeństw, skutkiem regulacji wkładu własnego może więc być konieczność długiego mieszkania z rodzicami i oszczędzania. Ci, którzy tak nie postąpią, zmuszeni zostaną do wynajmowania, co z kolei znacznie utrudni im odkładanie pieniędzy na wkład własny. W rezultacie, zamiast powoli spłacać kredyt, czyli własne mieszkanie, młodzi małżonkowie będą wydawali pieniądze na czynsz za wynajem.

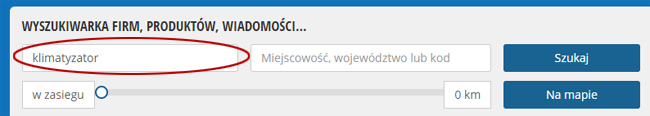

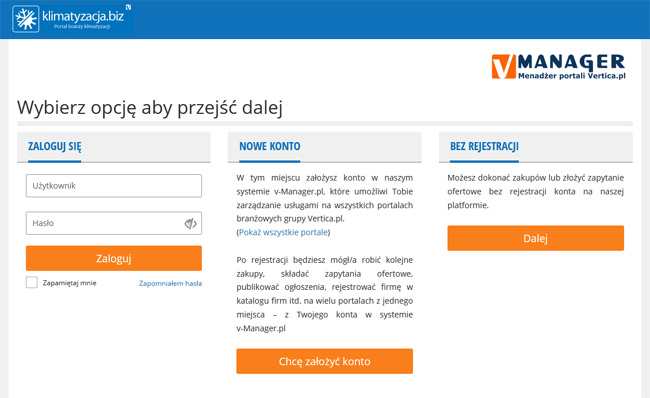

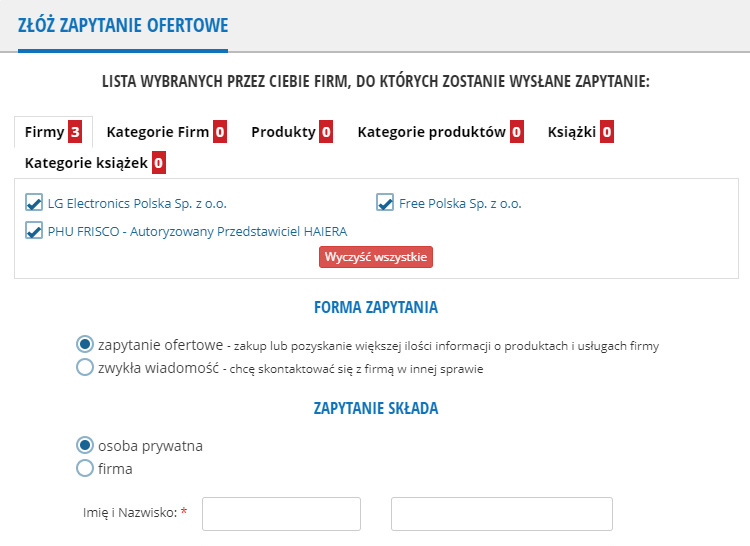

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

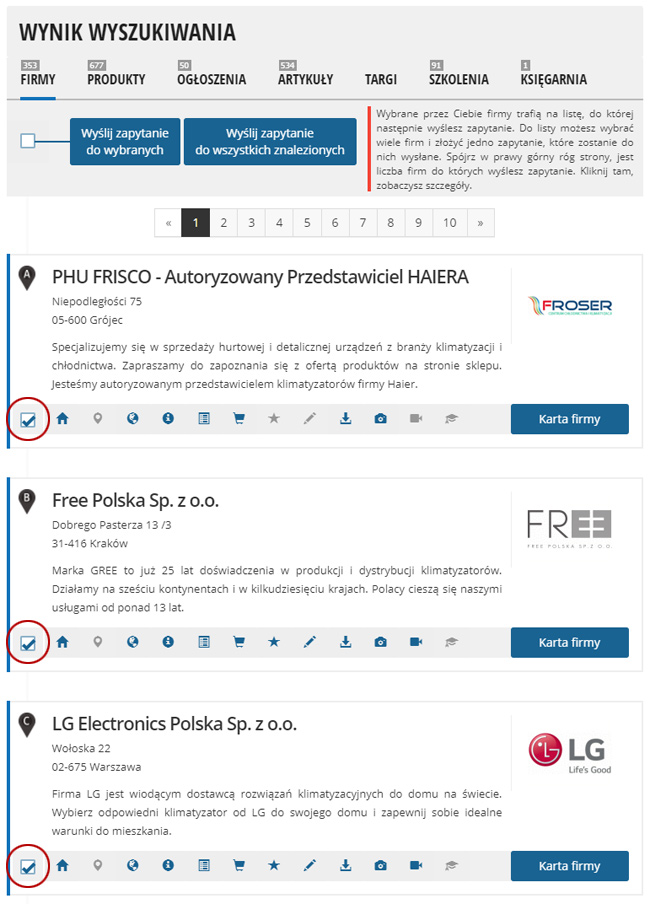

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

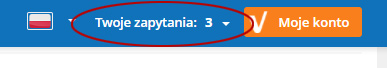

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

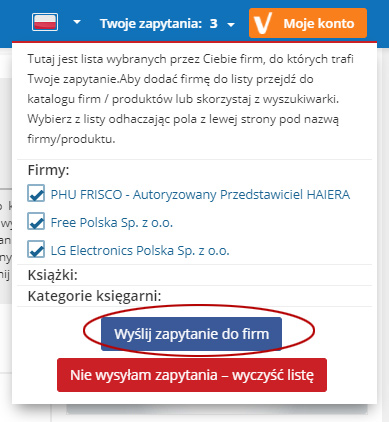

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.