Zdolność kredytowa w ostatnim miesiącu nie uległa praktycznie żadnym zmianom. Na stałym poziomie pozostały też marże w bankach, co przy utrzymującej się w okolicach 2,7% stawce WIBOR 3M sprawia, że oprocentowanie kredytów również się nie zmienia.

Zdolność kredytowa w ostatnim miesiącu nie uległa praktycznie żadnym zmianom. Na stałym poziomie pozostały też marże w bankach, co przy utrzymującej się w okolicach 2,7% stawce WIBOR 3M sprawia, że oprocentowanie kredytów również się nie zmienia. Od kwietnia podwyższone zostały za to limity cen metra kwadratowego w programie Mieszkanie dla Młodych. Dzięki temu więcej mieszkań zakwalifikuje się na dopłaty i wzrośnie również ich wysokość.

Zdolność kredytowa w ostatnim miesiącu nie uległa praktycznie żadnym zmianom. Na stałym poziomie pozostały też marże w bankach, co przy utrzymującej się w okolicach 2,7% stawce WIBOR 3M sprawia, że oprocentowanie kredytów również się nie zmienia. Od kwietnia podwyższone zostały za to limity cen metra kwadratowego w programie Mieszkanie dla Młodych. Dzięki temu więcej mieszkań zakwalifikuje się na dopłaty i wzrośnie również ich wysokość.

Od początku kwietnia do końca drugiego kwartału 2014 roku obowiązywać będą nowe, wyższe limity cenowe. To sprawia, że będzie można uzyskać wyższą dopłatę, a dodatkowo więcej mieszkań będzie dostępna w ramach programu. Maksymalna cena metra kwadratowego mieszkania wzrosła w większości lokalizacji. W programie MdM najdroższe mieszkanie możemy kupić w stolicy – cena jego metra kwadratowego może wynieść aż 6126,90 zł. W Gdańsku cena nie może przekroczyć 5 682,05 zł, w Krakowie 5 013,80 zł, a we Wrocławiu 4 983,55 zł.

W gminach sąsiadujących z miastami wojewódzkimi najwyższy limit obowiązuje w okolicach Gdańska - 5 171,93 zł i Poznania - 5 029,20 zł. W pozostałych gminach najbardziej korzystne limity obowiązują w województwie pomorskim – 4 661,80 zł, małopolskim – 4 345,00 zł i wielkopolskim – 4 191,00 zł. W tym ostatnim limity, w porównaniu do pierwszego kwartału, wzrosły najbardziej: 5,4% dla stolicy województwa i 8,5% dla pozostałych gmin.

Dopłaty w ośmiu bankach

Na przełomie marca i kwietnia do banków oferujących kredyty w ramach programu Mieszkanie dla Młodych dołączyły dwa kolejne – BOŚ Bank i Bank BPS. Obecnie z oferty MdM można już skorzystać w ośmiu bankach. Znajdziemy w nich kredyty z dopłatą oferowane na takich samych warunkach jak w przypadku ofert tradycyjnych, a nawet tańsze (z niższym oprocentowaniem). Niestety spora część banków w przypadku kredytów w programie Mieszkanie dla Młodych oferuje pożyczki z marżą lub prowizją wyższą średnio o około 0,1 punktu procentowego. Różnica na racie nie jest duża, bo w przypadku kredytu na 30 lat, na kwotę 250 tys. złotych, to zaledwie około 15 zł miesięcznie. W skali całego okresy kredytowania taki kredyt będzie jednak droższy o ponad 5 tys. złotych.

Korzystając jednak z 10 lub 15 proc. dofinansowania możemy obniżyć kwotę kredytu, nie dysponując nawet środkami własnymi. Zmniejszając kwotę z 250 tys. zł do 225 tys. złotych przy kredycie na 30 lat z oprocentowaniem na poziomie 4,5% oszczędzimy na odsetkach ponad 20,6 tys. złotych. W zależności od kwoty kredytu i wysokości dopłaty oszczędności mogą być jeszcze większe. Najwyższe będą w Warszawie, gdzie obowiązują najbardziej korzystne limity.

Najważniejsza chłodna kalkulacja

Oszczędność jest spora, więc jeśli spełniamy założenia programu i znaleźliśmy nieruchomość, która również się na niego kwalifikuje, to na pewno warto wziąć pod uwagę możliwość skorzystania z dopłat. Szczególnie, jeśli nie dysponujemy wolnymi środkami, które moglibyśmy przeznaczyć na wymagany obecni wkład własny.

Zawsze jednak trzeba przekalkulować, które rozwiązanie będzie bardziej opłacalne. Jeśli skorzystanie z MdMu wiązałoby się z konieczności kupna mieszkania w gorszej lokalizacji lub potrzebą zaciągnięcia innego, droższego kredytu na wykończenie nieruchomości, to w takim przypadku bardziej opłacalne może być dla nas skorzystanie z dobrej, ale tradycyjnej oferty kredytu hipotecznego.

Michał Krajkowski – główny analityk, Dom Kredytowy Notus

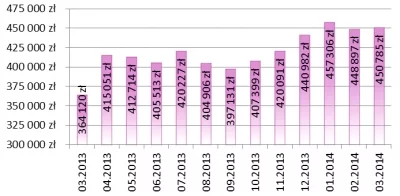

Zgodnie z oczekiwaniami zdolność kredytowa praktycznie nie uległa zmianie w porównaniu z poprzednim miesiącem. Nominalne zmiany o kilka tysięcy złotych są naturalne i wynikają ze zmian oprocentowania, czy też niewielkiego wzrostu wynagrodzeń. Oczekujemy, że taki stan pozostanie przez co najmniej kilka miesięcy, a ewentualne duże zmiany zdolności kredytowej mogą nastąpić w przypadku zmiany oprocentowania kredytów, na co może mieć wpływ decyzja Rady Polityki Pieniężnej w kwestii stóp procentowych. Jednak nic nie wskazuje, aby do wakacji takie zmiany miały nastąpić.

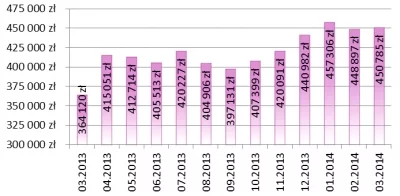

Zdolność kredytowa rodziny

Zdolność kredytowa w marcu wzrosła średnio o mniej niż 1% trudno więc rozpatrywać tą zmianę w kontekście czynników, które ją spowodowały. Tym bardziej, że zarówno stopy procentowe, jak i WIBOR 3M pozostały na dotychczasowym poziomie. Większym zmianom nie uległy również marże banków. Średnie wynagrodzenie wzrosło o 52 złote i to może być czynnik decydujący o wzroście, o zaledwie kilka tysięcy złotych, maksymalnej kwoty kredytu.

Modelowa rodzina mogła w trzecim miesiącu otrzymać średnio 450 785 zł kredytu, czyli o 1 888 zł więcej niż miesiąc wcześniej. Ofertę z najwyższą kwotą otrzymałaby w Banku BGŻ (503 tys. zł), w Banku Pekao S.A. (492 tys. zł) lub w Banku Millennium (471 tys. zł).

Zdolność kredytowa rodziny

Opracowanie własne DK Notus i MarketMoney.pl

Konrad Pluciński – ekspert MarketMoney.pl

Na zdolność kredytową negatywny wpływ może mieć zbyt duża liczba zobowiązań. Suma rat kilku różnych pożyczek jest zazwyczaj wyższa niż rata jednego kredytu na większą kwotę. Warto dlatego, przez złożeniem wniosku o kredyt hipoteczny, skorzystać z kredytu konsolidacyjnego i połączyć swoje kredyty w jeden. Skonsolidować możemy różne zobowiązania – kredyty gotówkowe, zakupy ratalne, czy zadłużenie na kartach kredytowych. Nowy kredyt z dużym prawdopodobieństwem będzie tańszy, a właściwie dobierając okres kredytowania możemy zdecydować o wysokości raty, jaką będziemy spłacać i o łącznym koszcie odsetkowym nowej pożyczki.

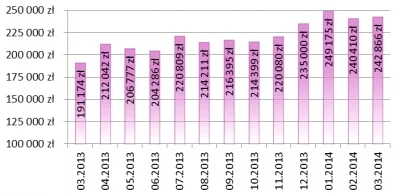

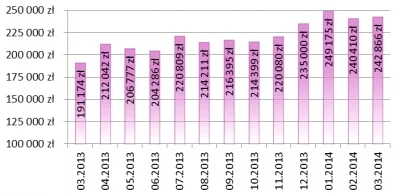

Zdolność kredytowa singla

Singiel mógł średnio dostać kredyt na kwotę 242 866 zł, czyli o 2 456 zł wyższy niż w lutym. Najwyższą pożyczkę otrzymałby w Banku Pekao S.A. (296 tys. zł). W Banku BGŻ mógł się ubiegać o 285 tys. zł, a w mBanku 281 tys. zł.

Zdolność kredytowa singla

Opracowanie własne DK Notus i MarketMoney.pl

Metodologia badania

Opracowanie zostało przygotowane na podstawie danych z 16 banków (Alior Bank, Bank BGŻ, BOŚ Bank, Bank BPH, BZ WBK, Credit Agricole, Deutsche Bank, Eurobank, Getin Noble, Bank ING, Bank Millennium, mBank, Pekao SA, PKO BP, Pocztowy, Raiffeisen Polbank).

Wyliczenia dotyczą dwóch różnych kredytobiorców: rodziny i singla. W pierwszym przypadku do kredytu przystępuje małżeństwo mające dziecko na utrzymaniu. Kredytobiorcy mają po 35 lat; ich łączne dochody, to dwukrotność średniego wynagrodzenia w sektorze przedsiębiorstw (7713,12 brutto wg danych za luty 2014); spłacają ratę kredytu w wysokości 300 zł miesięcznie (kredyt gotówkowy w wysokości 5 tys. zł z oprocentowaniem 9,9 procent zaciągnięty na okres 18 miesięcy); posiadają również kartę kredytową z limitem 5 tys. zł i średnim miesięcznym wykorzystaniem limitu 1 tys. zł.

Drugi kredytobiorca, to singiel w wieku 30 lat osiągający dochody w wysokości średniego wynagrodzenia w sektorze przedsiębiorstw (3856,56 zł brutto miesięcznie wg. danych za luty 2014). Posiada limit na karcie kredytowej w wysokości 2 tys. zł ze średnim wykorzystaniem 500 zł miesięcznie.

Zdolność kredytowa została wyliczona na podstawie kalkulatorów bankowych obowiązujących w marcu 2014 roku, przy założeniu, że:

-

kredytobiorcy nie są klientami banku (oferta dla nowych klientów),

-

klienci skorzystają z niskokosztowych produktów banku, takich jak konto wraz z zagwarantowaniem wpływów wynagrodzenia lub karta kredytowa,

-

opłaty okołokredytowe nie są kredytowane,

-

klienci posiadają 20 procent wkładu własnego i wnioskują o kredyt na 30 lat.

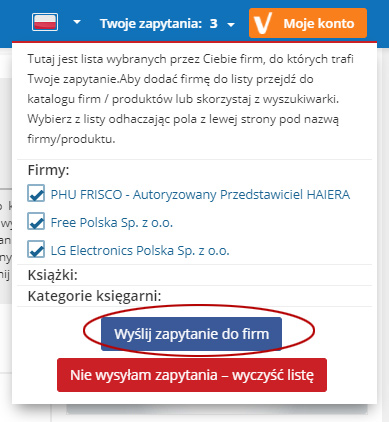

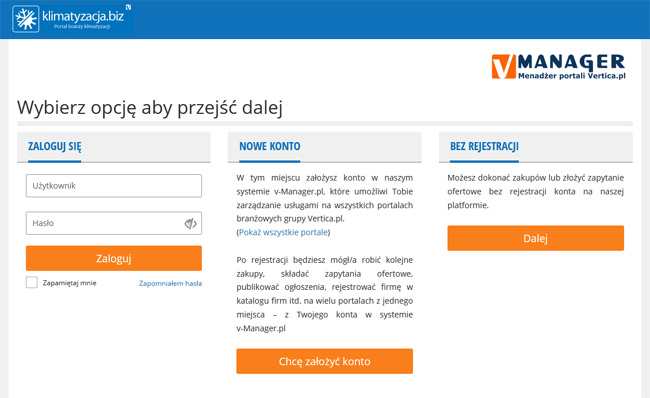

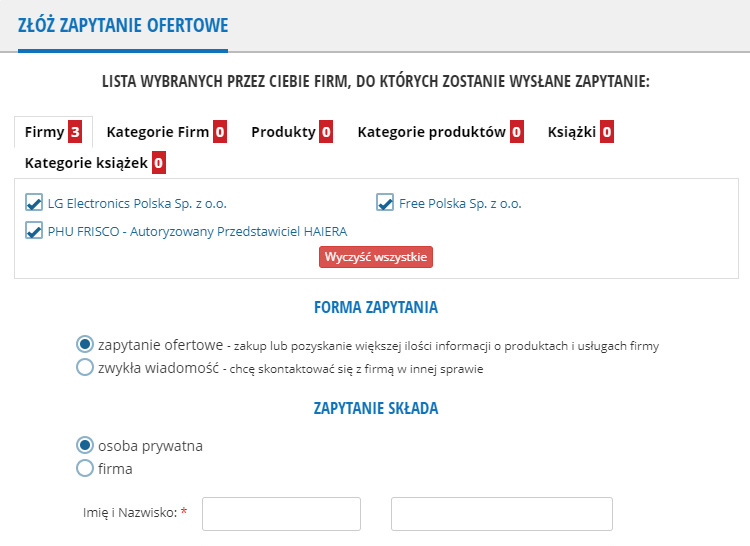

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Dodawaj ogłoszenia, składaj zapytania, promuj swoją Firmę. Jedno konto w systemie vManager pozwala na zarządzanie usługami

na wszystkich portalach Grupy Vertica.pl.

Zdolność kredytowa w ostatnim miesiącu nie uległa praktycznie żadnym zmianom. Na stałym poziomie pozostały też marże w bankach, co przy utrzymującej się w okolicach 2,7% stawce WIBOR 3M sprawia, że oprocentowanie kredytów również się nie zmienia. Od kwietnia podwyższone zostały za to limity cen metra kwadratowego w programie Mieszkanie dla Młodych. Dzięki temu więcej mieszkań zakwalifikuje się na dopłaty i wzrośnie również ich wysokość.

Zdolność kredytowa w ostatnim miesiącu nie uległa praktycznie żadnym zmianom. Na stałym poziomie pozostały też marże w bankach, co przy utrzymującej się w okolicach 2,7% stawce WIBOR 3M sprawia, że oprocentowanie kredytów również się nie zmienia. Od kwietnia podwyższone zostały za to limity cen metra kwadratowego w programie Mieszkanie dla Młodych. Dzięki temu więcej mieszkań zakwalifikuje się na dopłaty i wzrośnie również ich wysokość.